自己負担額が2,000円を超えてしまう場合

ふるさと納税の寄附金の限度額が適切に計算できない場合があります。「適切に計算できない」というのは、算出された寄附金の限度額に近い金額の寄附を行った場合でも、自己負担額が2,000円程度に収まらないということです。

ふるさと納税の限度額は、

という計算式で求められますが、この中の

の部分については、実際には「特例控除額の算出に用いる割合」が用いられます。

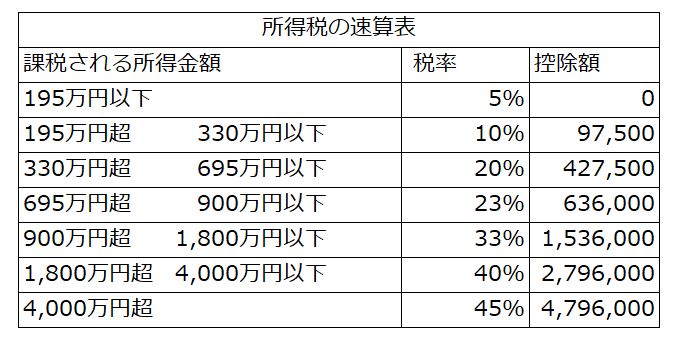

この表は、所得税の速算表をもとにして作成されています。

所得税の税率について、

の計算式を適用すると、「特例控除額の算出に用いる割合」になることがわかります。

ただし、「特例控除額の算出に用いる割合」の表は、「(住民税の)課税総所得金額 - (所得税と住民税との間の)人的控除の差額の合計」によって区分されており、所得税の計算における「課税総所得金額」によって区分されてはいません。

所得税の寄付金控除を行っても住民税の「課税総所得金額 - 人的控除の差額の合計」は変化しませんが、所得税の「課税される所得金額」は少なくなります。

所得税の総所得金額と寄附金控除の金額によっては、「特例控除額の算出に用いる割合」の表においては「330万円超 695万円以下」に該当し、「所得税の速算表」においては「195万円超 330万円以下」に該当するというように、それぞれの金額の区分が一致しない場合があります。

このような場合には、冒頭の計算式では適切に寄附金の限度額を計算することができません。このようなことを防ぐためには、「寄付金控除を行っても所得税の税率が変化しない範囲に寄附金の額を収める」ことが必要になります。

この寄附金の額の範囲は、前回の投稿のExcelのワークシート「所得税・住民税_ふるさと納税」のshisan!H42 に表示しています。

shisan!H41(「寄附金の限度額1」)に表示された金額を寄付したとした場合に自己負担額が2,000円を超えてしまう場合には、shisan!H42(「寄附金の限度額2」)に表示された金額に近い寄附金の額が、自己負担額を2,000円程度に収めるための金額となります。

前回の投稿 → ふるさと納税の寄附金の限度額を計算するExcelのワークシート

いずれにしても、寄付をした場合の「寄附金の額 + 納税額」を実際に計算して確認してみる必要があります。

どうしてこういうことが起きるのか

どうしてこういうことが起きるのか、と言うと、寄附金の限度額を計算しているときに想定している所得税の税率よりも、実際に寄附金控除を行った際に適用される所得税の税率が低いために、その税率の差の分だけ所得税の減税額が少なくなるからです。

例えば、課税所得金額が「330万円超 695万円以下」の範囲であった場合で、寄附金控除を受けたことにより「195万円超 330万円以下」の範囲になったときは、(所得税率+復興特別所得税率)が20.42%から10.21%になり、10.21%の差が出ます。

寄附金の限度額が100,000円、と計算されていたとすると、

(100,000円 - 2,000円)× 10.21% = 10,005円 の減税額が少なくなるため、結果として自己負担額が12,000円くらいになってしまいます。