給与所得の所得の源泉徴収票の見方がよくわからない、という人が多いかも知れないので説明しようと思います。

源泉徴収票の「支払金額」

「支払金額」に記載される金額は、給与明細に記載されたもののうち、課税対象となるものの金額の合計額です。所得税の給与所得として課税される金額で、税金の計算の基礎となる金額です。

反対に課税対象ではない金額は「支払金額」には含まれません。例えば支給される交通費などは非課税の取り扱いになっており、「支払金額」には含まれていないと思います。

源泉徴収票の「給与所得控除後の金額(調整控除後)」

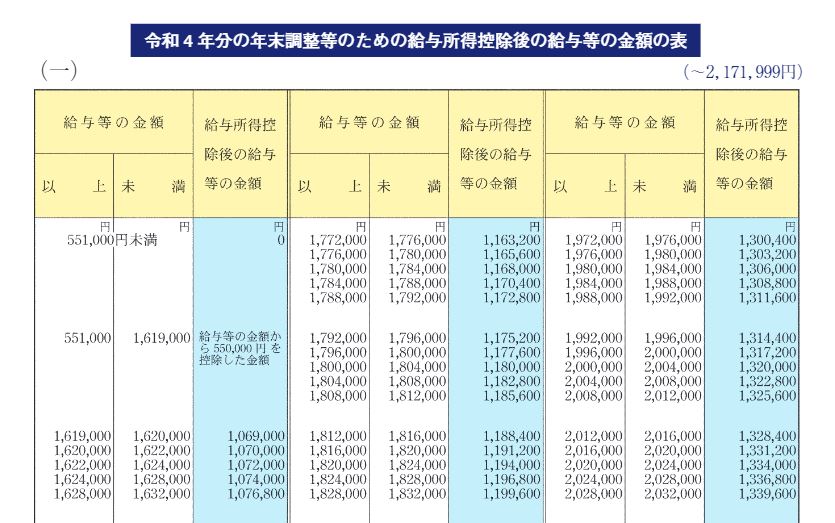

「令和4年分の年末調整等のための給与所得控除後の給与等の金額の表」という対応表によって「支払金額」から「給与所得控除後の金額」が求められます。

「令和4年分の年末調整等のための給与所得控除後の給与等の金額の表」は、「令和4年分 年末調整のしかた」という資料のP.51からp.59に載っています。

源泉徴収票の「支払金額」は、給与所得控除を受けることによって一段階減額されることになります。

※源泉徴収票では、「給与所得控除後の金額」の下に「(調整控除後)」と書かれています。本当は「所得金額調整控除」というものがあるのですが、今回は割愛します。

源泉徴収票の「所得控除の額の合計額」

支払った社会保険料の金額や生命保険料の金額、または家族の状況などによって一定の金額が「給与所得控除後の金額(調整控除後)」から差し引かれます。

- 源泉徴収票の「社会保険料等の金額」

- 源泉徴収票の「生命保険料の控除額」

- 基礎控除額 480,000円

の合計額が記載されていると思います。

家族がいる場合などは他にも所得控除を受けることができますので、所得控除の額の合計額は変わってきます。

所得控除を受けることによって、源泉徴収票の「支払金額」がさらに一段階減額されることになります。

源泉徴収票の「源泉徴収税額」

今年受け取った給与にかかった所得税の額です。

その計算方法は以下のようになります。

「給与所得控除後の金額(調整控除後)」から「所得控除の額の合計額」を差し引いて千円未満切り捨てにします。(この金額は、源泉徴収票には記載がありません。)

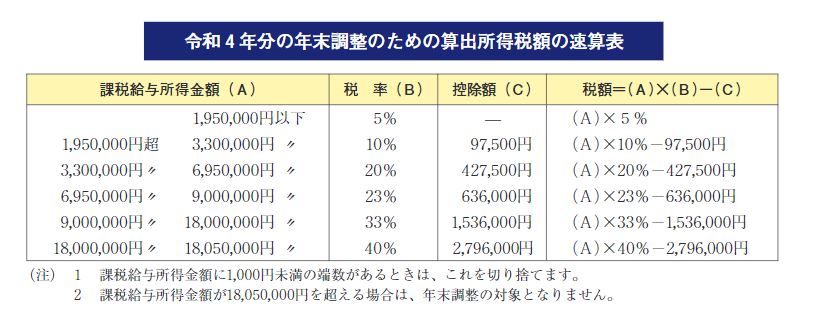

この金額に税率を掛けて税金を計算します。この計算方法は前出の「令和4年分 年末調整のしかた」という資料のP.60に載っています。

今年分の所得税は既に会社によって源泉徴収(天引き)されています。

毎月支給される給与から天引きされており、天引きされた金額の1年間の合計額が計算された所得税の額よりも多かった場合は、その多かった金額を12月の給与の支給日に還付(返金)してもらえます。

その結果、計算された所得税の額 = 源泉徴収税額 となっています。

所得税の納付について

計算された今年分の所得税の額と同じ金額を既に会社に対して支払っている(会社が徴収している)ため、社員本人が納付する税額は0円となります。

この所得税は、本人の代わりに会社が国に納付してくれます。

年末調整というのは、本人が確定申告書を作成して税金を国に納付する代わりに、会社が社員の税金を計算して国に納付してくれる仕組みと言えます。

住民税について

給与(個人の所得)については、所得税の他に住民税がかかります。

会社は給与支払報告書(源泉徴収票と似ているもの)を社員が住んでいる市町村に送ります。市町村はそれをもとにして住民税を計算し、会社に通知します。

会社はその通知をもとにして、住民税を給与から天引きします。天引きの期間は、2022年分の所得に対する住民税の場合は2023年の6月から2024年の5月の1年間です。

住民税の計算方法は所得税とは異なっており、一般的には通知を受けるまではその金額がわかりません。(通知書は会社が社員に渡してくれます)

住民税の「所得割」の税率が10%なので、所得税を計算するときの税率が5%や10%である人は、所得税よりも住民税の方が高いのではないかと思います。(前出の「令和4年分の年末調整のための算出所得税額の速算表」を参照してください)

所得税の納付方法が、月々の給与から天引きされて年末調整で精算されるという先払い方式なのに対して、住民税は後払い方式です。従って年末調整のような精算はありません。