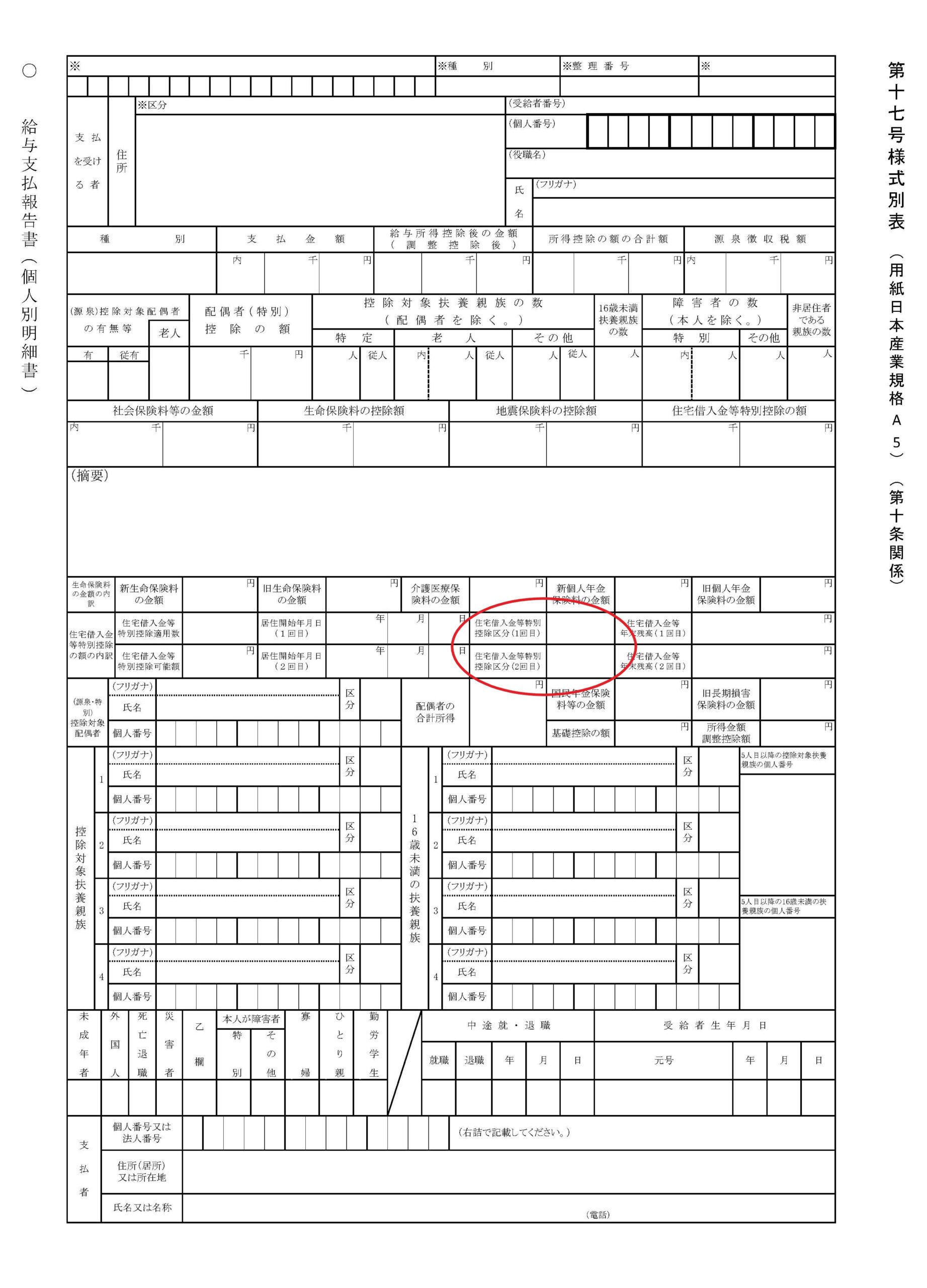

住宅借入金等特別控除の適用を受ける人の年末調整を行う際に、給与支払報告書に記載する「住宅借入金等特別控除区分」について調べました。

住宅借入金等特別控除区分を確認する

住宅借入金等特別控除区分は、

- 控除の区分

- 取得の区分

の組み合わせによって決まります。(「控除の区分」「取得の区分」は適当に考えた名称です)

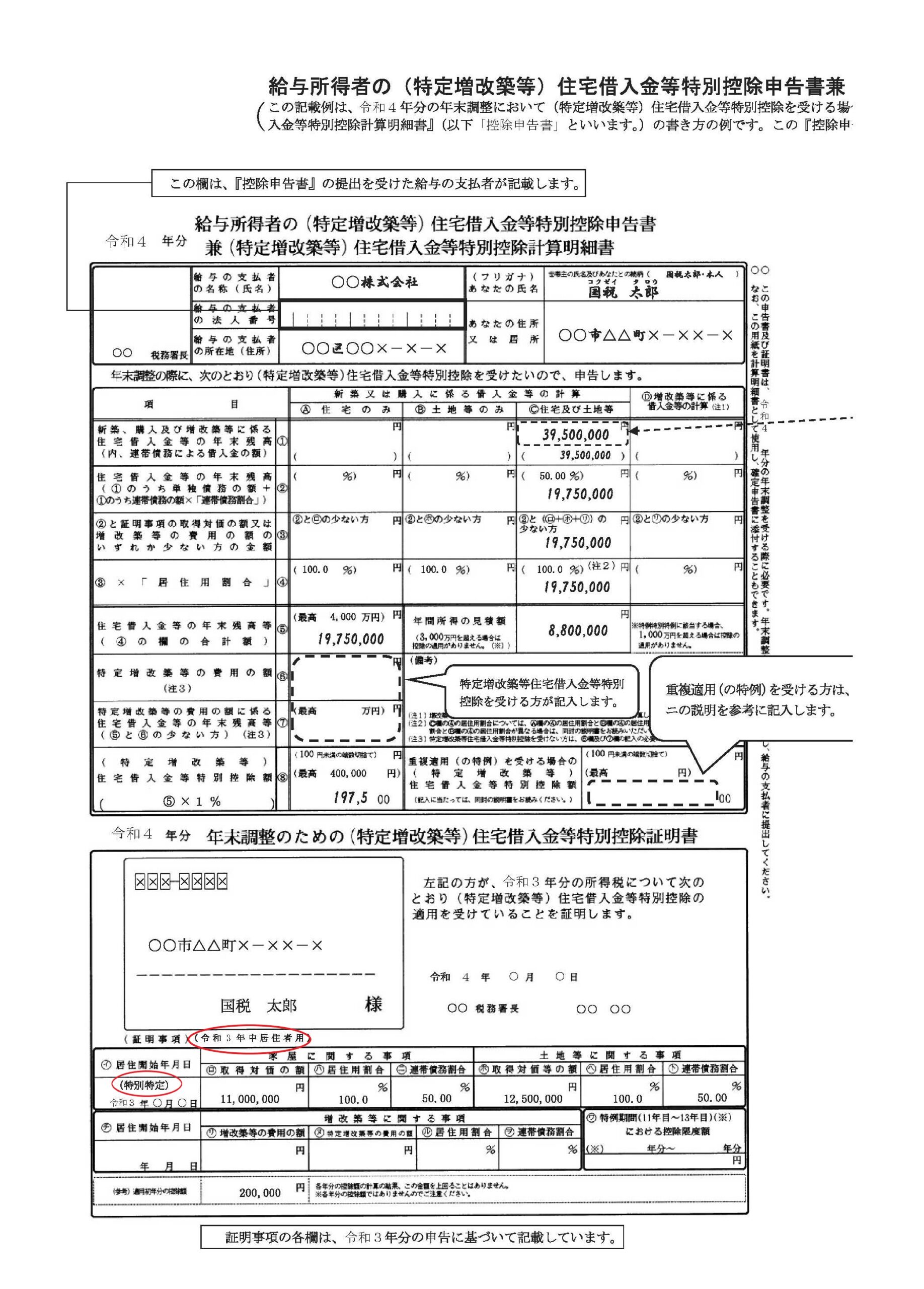

「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」の、赤丸で囲んだ部分を確認します。

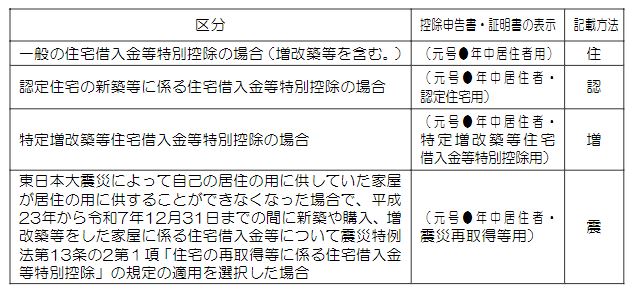

控除の区分

「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」に記載された内容から「一般の住宅」「認定住宅」などの住宅借入金等特別控除の区分を判断する方法は、「給与所得の源泉徴収票等の法定調書の作成と提出の手引」の7ページに記載されています。

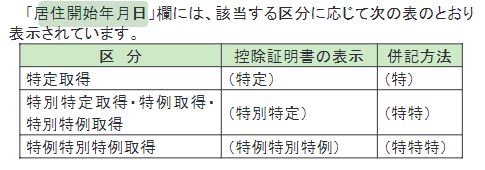

取得の区分

また、「特定取得」などの取得の区分を判断する方法は、同14ページに記載されています。

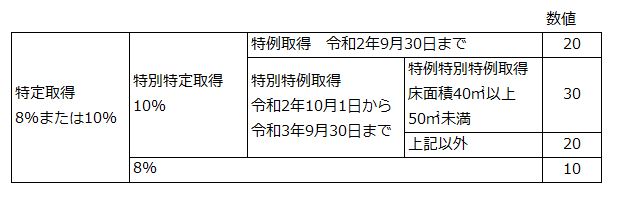

「特定」「特別」「特例」という用語の羅列がわかりにくので、次のようなイメージ表を作成してみました。

「数値」は下の表の「取得の区分」の数値です。

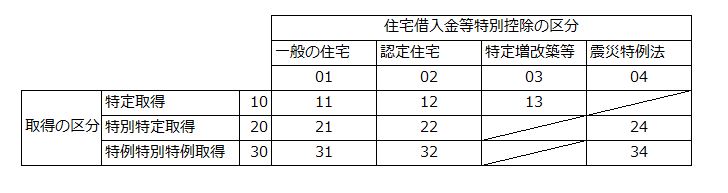

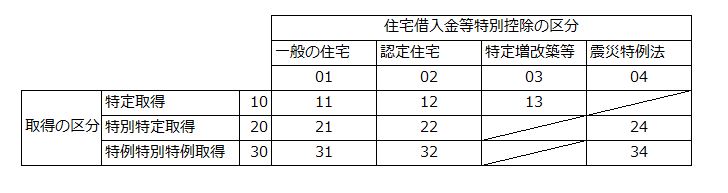

給与支払報告書の住宅借入金等特別控除区分のコード

給与支払報告書をeLTAXで送信する場合に入力する住宅借入金等特別控除区分のコードは、下図のように住宅借入金等特別控除の区分のそれぞれに割り当てられた数値と、取得の区分にそれぞれ割り当てられた数値の和で表すことができます。

「給与支払報告書-源泉徴収票の統一CSVレイアウト仕様書 令和04年分~」の確定版掲載及びeLTAXによる送信について

の中の「給与支払報告書-源泉徴収票の統一CSVレイアウト仕様書 令和04年分~」を確認してみると、

CSV項目名称 ・・・ 住宅借入金等特別控除区分(1回目) のところに以下の記述があります。

住宅の新築・購入又は増改築の区分により、次の番号を記録する。

租税特別措置法第41条第1項又は第6項に規定する住宅借入金等を有する場合の特別控除は「01」、

同法同条第10項に規定する住宅借入金等を有する場合の特別控除は「02」、

同法第41条の3の2第1項又は第5項に規定する特定増改築に係る特別控除は「03」、

東日本大震災の被災者の家屋の再取得の場合の特別控除は「04」を記録する。ただし、租税特別措置法第41条第5項又は同法第41条の3の2第18項に規定する特定取得に該当する場合で、同法第41条第1項又は第6項に規定する住宅借入金等を有する場合の特別控除は「11」、

同法同条第10項に規定する住宅借入金等を有する場合の特別控除は「12」、

同法第41条の3の2第1項、第5項又は第8項に規定する特定増改築に係る特別控除は「13」、同法第41条第14項に規定する特別特定取得に該当する場合(新型コロナウイルス感染症等の影響に対応するための国税関係法律の臨時特例に関する法律第6条第5項に規定する特例取得に該当する場合及び同法第6条の2第2項に規定する特別特例取得に該当する場合を含む。)で、同法同条第13項に規定する住宅借入金等を有する場合の特別控除は「21」、

同法同条第16項に規定する住宅借入金等を有する場合の特別控除は「22」、

東日本大震災の被災者の家屋の再取得の場合の特別控除は「24」を記録する。また、新型コロナウイルス感染症等の影響に対応するための国税関係法律の臨時特例に関する法律第6条の2に規定する特例特別特例取得に該当する場合で、租税特別措置法第41条第1項又は第6項に規定する住宅借入金等を有する場合の特別控除は「31」、

同法同条第10項に規定する住宅借入金等を有する場合の特別控除は「32」、

東日本大震災の被災者の家屋の再取得の場合の特別控除は「34」を記録する。なお、複数の所得税における住借控除の適用を受ける場合は、1回目の所得税における住借控除の適用について記録する。

理解しづらい原因

特定・特別・特例といった用語の意味がわかりにくい

理解しづらい原因としては、取得の区分に用いられる特定・特別・特例といった用語の意味がわかりにくいということがあります。

源泉徴収票と給与支払報告書に記載する内容の対応がわかりにくい

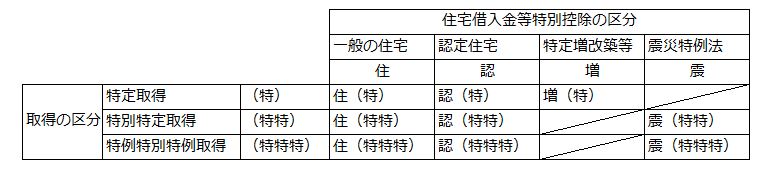

「給与所得の源泉徴収票等の法定調書の作成と提出の手引」には以下のような記述があり、

上記の区分のほか、この控除に係る住宅の新築、取得又は増改築等が

・「特定取得」(特別特定取得以外)に該当する場合には「(特)」、

・「特別特定取得」に該当する場合(「特例取得」及び「特別特例取得」を含みます。)には「(特特)」と、

・「特例特別特例取得」に該当する場合には「(特特特)」、

と併記してください。

源泉徴収票(国税)の住宅借入金等特別控除区分には、「住(特)」、「認(特)」といった文字列を入力することになっています。

これに対して給与支払報告書(地方税)のそれには「11」、「12」といったコードを入力することになっていますが、「給与所得の源泉徴収票等の法定調書の作成と提出の手引」は国税の説明書なので給与支払報告書(地方税)に関することは書かれていません。

ですのでこれらの文字列(国税)とコード(地方税)の対応は自分で確認しないといけません。

源泉徴収票に記載する住宅借入金等特別控除の区分の組み合わせ表は、

となります。

給与支払報告書に記載する住宅借入金等特別控除区分の組み合わせ表

と比較してみると、区分の表記の順序が

源泉徴収票・・・ 住宅借入金等特別控除の区分が先 取得の区分が後

給与支払報告書・・・住宅借入金等特別控除の区分が後 取得の区分が先

と反対になっています。

表記の順序は国税と地方税とで統一しておいた方が良かったのではないかと思います。

参考にさせていただいたページ

[S.BS 人事給与] 年調項目入力の「特別控除区分」には何を入れたらよいですか?

特定のソフトウェアの操作方法に関する解説ですが、わかりやすかったです。